美国大选的宏观经济含义 政策落地影响显著

2024年美国大选投票进入倒计时阶段,选情焦灼、结果难料。选举的四种场景对美国乃至全球宏观经济的影响有显著差异,关键是政策落地情况,对大类资产的影响形态上更多是脉冲式的。

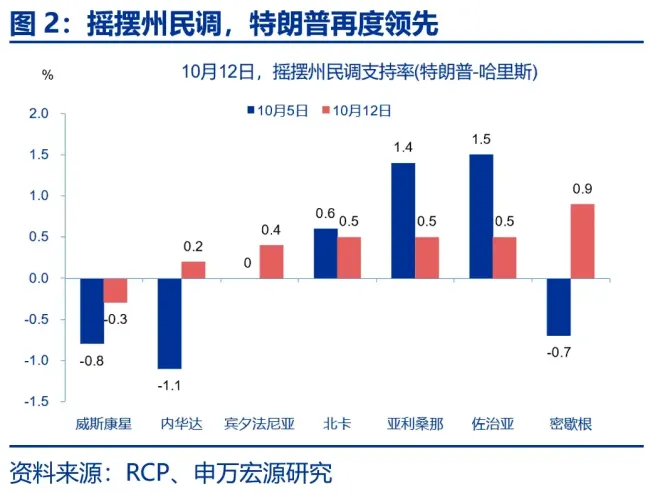

哈里斯向左,特朗普向右,双方都在争取中间选民的支持。距离大选不足一个月,特朗普支持率再度领先。截至10月10日,RCP综合民调显示特朗普支持率为47.2%,哈里斯为49%。七个摇摆州中,特朗普在密歇根、佐治亚、亚利桑那、北卡、宾州、内华达六个州领先,哈里斯仅在威斯康星州领先。Predictit显示,特朗普胜选概率达到54%。

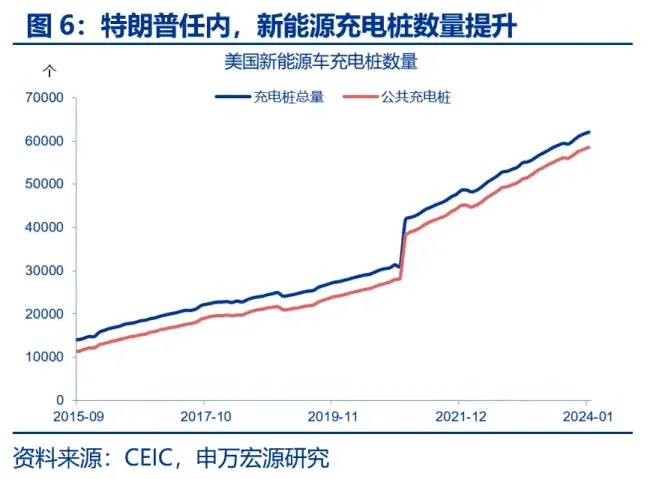

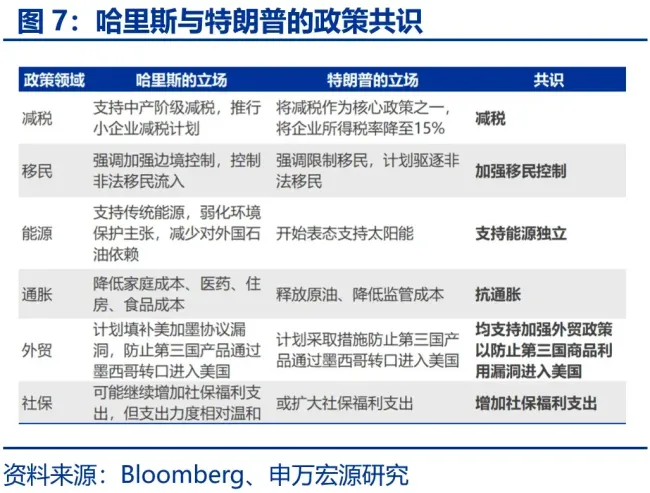

两位候选人均调整政策以吸引中间选民。他们在部分领域形成共识,包括加强移民和边境管控、减税、抗通胀、填补美加墨协议漏洞和支持能源独立等。但在关税、堕胎权、援乌和移民政策上仍存在分歧。例如,特朗普主张采取新一轮关税措施,而哈里斯则反对;特朗普计划停止援助乌克兰,哈里斯则支持继续援助。

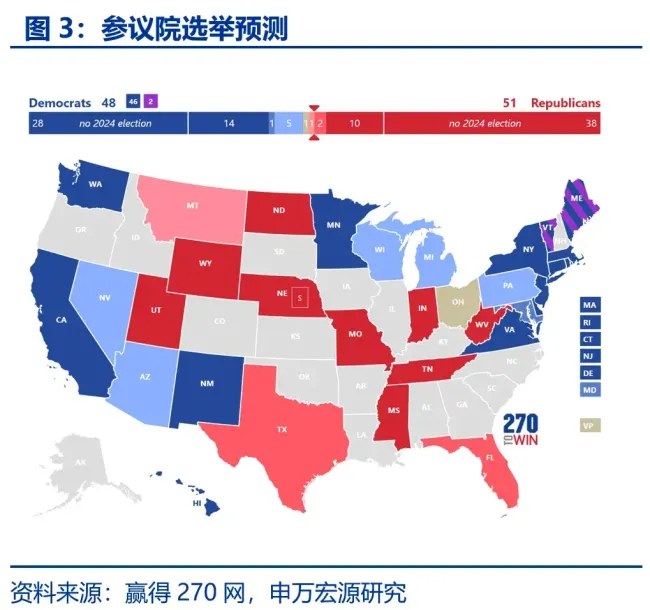

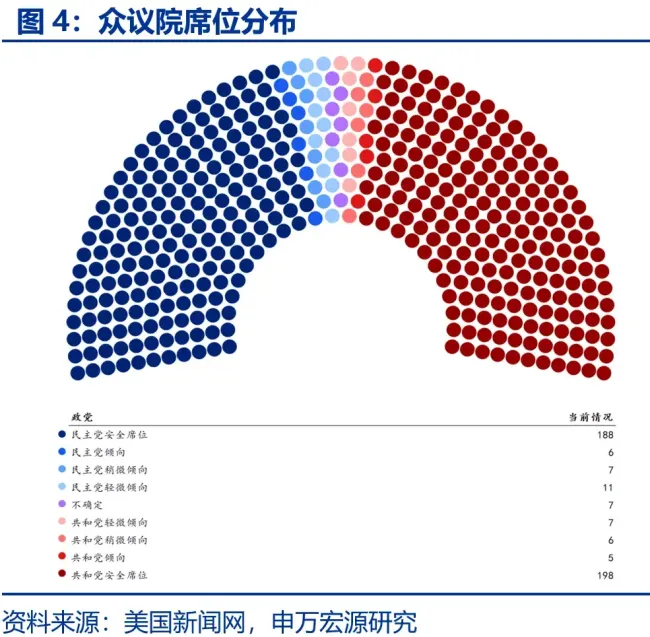

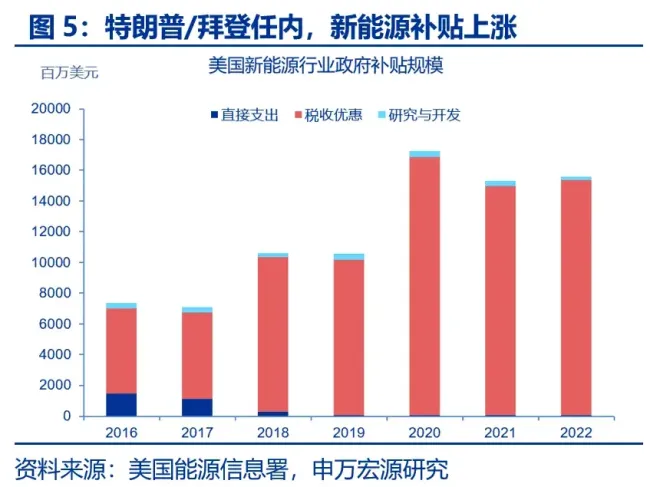

从宏观经济角度看,哈里斯与特朗普的政策都具有大财政及再通胀属性。两人的财政政策都包含减税,但特朗普更积极。然而,竞选承诺兑现的概率并不高,需要国会通过立法才能实施。若缺少立法配合,竞选承诺兑现率较低。今年两党政策组合中兼有扩张及收缩性政策,综合影响较为中性,明年政策对经济的作用取决于国会归属和政策实施顺序。

不同选举结果对经济的影响有所不同。民主党或共和党横扫情形下,减税等扩张性政策实施概率较高。哈里斯+分裂国会情景下,福利支出力度受限,影响中性偏负面;特朗普+国会分裂的情景下,财政扩张幅度受限,但驱逐非法移民、提高关税等收缩政策仍能通过行政手段实施,对经济的影响较为负面。

总统选举对权益资产的影响多为脉冲式,较难成为中长期的“主线”。具体还要看国会选举结果及政策落地的节奏和效果。结构上,候选人政策对权益市场的影响具有短期性,长期而言,大选的影响让位于基本面因素。

财政赤字影响美债利率的方式有两种:一是财政收支-通胀/就业-美联储政策-风险中性利率;二是财政赤辞-美债供求-风险溢价。因此,美国大选影响利率的渠道有两个:一是政策调整影响美国经济基本面与通胀,进而影响美联储政策和美债利率;二是影响财政赤字规模和美债供需,通过期限溢价影响美债收益率。以分裂国会情形为例,哈里斯的政策对美债利率的影响偏中性,特朗普的关税政策可能推动美债利率下行。

地缘政治冲突升级、美国经济放缓超预期、日元超预期继续升值等因素都可能带来不确定性。

本文 狮子狗个人网站 原创,转载保留链接!网址:http://m.9377news.com/post/24696.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。